宁波富邦(600768)基本面研究报告

2025-06-30

爱股网

公司概况

- 公司全称:宁波富邦精业集团股份有限公司

- 注册地址:浙江省宁波市镇海骆驼机电工业园区

- 公司简称:宁波富邦

- 法人代表:陈炜

- 公司董秘:魏会兵

- 注册资本(万元):999999.9999

- 行业种类:

- 公司电话:0574-87410501

- 公司网址:

- 上市时间:1996-11-10

- 发行数量(万股):13600000

- 发行价格(元):5.2

- 发行市盈率(倍):17.0

- 发行方式:上网定价发行

-

公告查询:

最新业绩TTM

-

每股收益0.06(元)

-

每股净资产2.85(元)

-

每股现金流0.12(元)

-

净资产收益率2.09(%)

-

总资产收益率3.61(%)

-

毛利率9.71(%)

-

利润增长率19.07(%)

-

资产负债比54.72(%)

-

市盈率124.47(倍)

-

市净率2.6(倍)

-

市盈增长比率1.39(倍)

-

EV / EBIT35.9(倍)

-

市销率0.89(倍)

-

市值(亿)9.90(亿元)

注:以上数据是基于宁波富邦(600768)的2025-06-30报告并采用TTM方式(过去四个季度)编制。

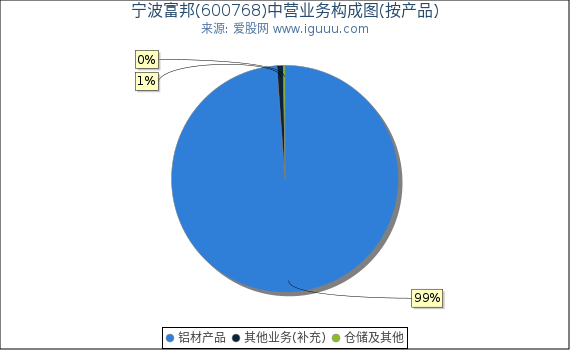

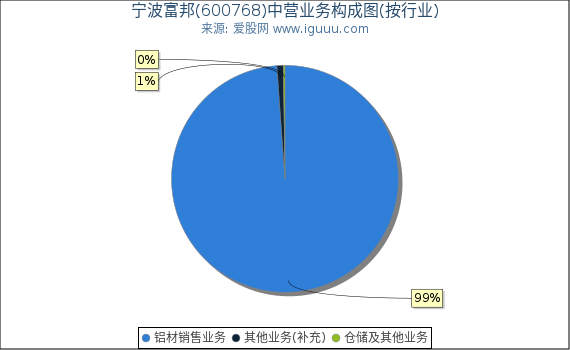

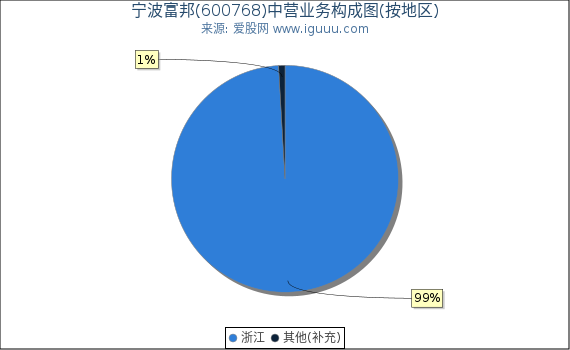

主营业务构成

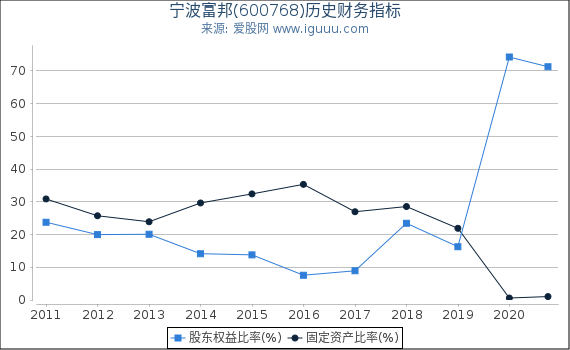

财务分析

| 日期 | 股东权益比率 (%) |

固定资产比率 (%) |

|---|---|---|

| 2025-06-30TTM | 45.28 | 4.39 |

| 2024-12-31 | 42.05 | 4.33 |

| 2023-12-31 | 57.51 | 5.10 |

| 2022-12-31 | 70.12 | 1.28 |

| 2021-12-31 | 67.53 | 0.41 |

| 2020-12-31 | 65.39 | 0.99 |

| 2019-12-31 | 74.24 | 0.61 |

| 2018-12-31 | 16.29 | 21.91 |

| 2017-12-31 | 23.45 | 28.56 |

| 2016-12-31 | 8.92 | 26.97 |

| 2015-12-31 | 7.58 | 35.34 |

| 历史平均 | 16.45 | 28.38 |

| 行业平均 | 53.28 | 30.28 |

- 股东权益比率是指股东权益与资产总额的比率。

- 固定资产比率是指固定资产与资产总额的比率。

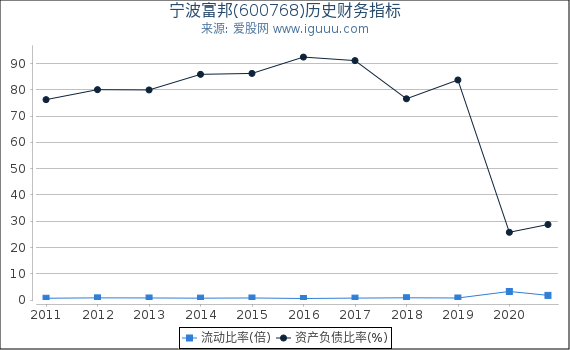

| 日期 | 流动比率 (倍) |

资产负债比率 (%) |

|---|---|---|

| 2025-06-30TTM | 1.48 | 54.72 |

| 2024-12-31 | 1.26 | 57.95 |

| 2023-12-31 | 1.70 | 42.49 |

| 2022-12-31 | 2.50 | 29.88 |

| 2021-12-31 | 2.64 | 32.47 |

| 2020-12-31 | 1.64 | 34.61 |

| 2019-12-31 | 3.25 | 25.76 |

| 2018-12-31 | 0.77 | 83.71 |

| 2017-12-31 | 0.84 | 76.55 |

| 2016-12-31 | 0.73 | 91.08 |

| 2015-12-31 | 0.57 | 92.42 |

| 历史平均 | 0.74 | 83.55 |

| 行业平均 | 1.50 | 46.72 |

- 流动比率是指流动资产与流动负债的比率。 宁波富邦(600768)(以下简称“本公司”)当前流动比率1.48高于历史平均水平0.74,说明本公司短期偿债能力正在上升; 当前流动比率1.48低于行业平均水平1.50,说明本公司短期偿债能力处于行业下游。

- 资产负债比率是指流动负债和长期负债与总资产的比率。 宁波富邦(600768)(以下简称“本公司”)当前资产负债比率0.55低于历史平均水平0.84,说明本公司经营风险正在下降; 当前资产负债比率0.55高于行业平均水平0.47,说明本公司经营风险处于行业上游。

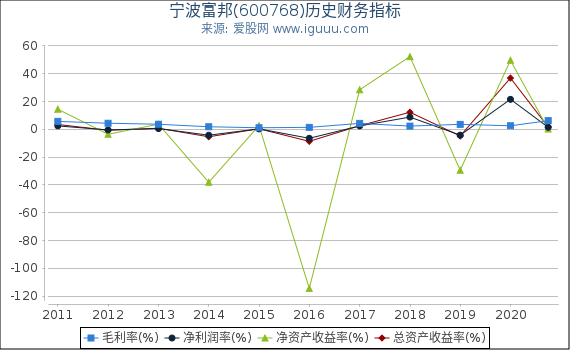

| 日期 | 毛利率 (%) |

净利润率 (%) |

净资产收益率 (%) |

总资产收益率 (%) |

|---|---|---|---|---|

| 2025-06-30TTM | 9.71 | 3.35 | 2.09 | 3.61 |

| 2024-12-31 | 8.48 | 2.65 | 0.41 | 2.59 |

| 2023-12-31 | 7.47 | 4.59 | 4.84 | 3.79 |

| 2022-12-31 | 1.86 | 56.59 | 43.70 | 30.64 |

| 2021-12-31 | 7.01 | 0.58 | 1.61 | 0.74 |

| 2020-12-31 | 7.50 | 0.34 | -2.59 | 0.42 |

| 2019-12-31 | 2.52 | 21.57 | 49.66 | 36.87 |

| 2018-12-31 | 3.56 | -4.21 | -29.51 | -4.81 |

| 2017-12-31 | 2.31 | 8.78 | 52.32 | 12.27 |

| 2016-12-31 | 4.23 | 2.42 | 28.44 | 2.54 |

| 2015-12-31 | 1.40 | -6.48 | -114.53 | -8.68 |

| 历史平均 | 3.12 | -0.10 | -9.36 | -0.03 |

| 行业平均 | 8.00 | 3.46 | 9.47 | 5.30 |

- 毛利率是指毛利占销售收入的百分比。 宁波富邦(600768)(以下简称“本公司”)当前毛利率0.10高于历史平均水平0.03,说明本公司业务竞争力正在上升; 当前毛利率0.10高于行业平均水平0.08,说明本公司业务竞争力处于行业上游。

- 净利润率是指扣除所有成本、费用和企业所得税后的利润率。 宁波富邦(600768)(以下简称“本公司”)当前净利润率0.03高于历史平均水平-0.00,说明本公司盈利能力正在上升; 当前净利润率0.03低于行业平均水平0.03,说明本公司盈利能力处于行业下游。

- 净资产收益率是指净利润额与净资产的比值。 宁波富邦(600768)(以下简称“本公司”)当前净资产收益率0.02高于历史平均水平-0.09,说明本公司运用资产的能力正在上升; 当前净资产收益率0.02低于行业平均水平0.09,说明本公司运用资产的能力处于行业下游。

- 总资产收益率是指净利润额与总资产资产的比值。

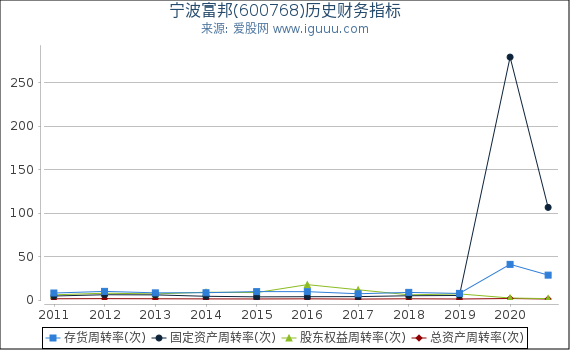

| 日期 | 存货周转率 (次) |

固定资产周转率 (次) |

股东权益周转率 (次) |

总资产周转率 (次) |

|---|---|---|---|---|

| 2025-06-30TTM | 5.66 | 24.59 | 2.38 | 1.08 |

| 2024-12-31 | 6.18 | 22.61 | 2.33 | 0.98 |

| 2023-12-31 | 5.75 | 16.18 | 1.43 | 0.83 |

| 2022-12-31 | 25.42 | 42.38 | 0.77 | 0.54 |

| 2021-12-31 | 39.56 | 307.35 | 1.89 | 1.27 |

| 2020-12-31 | 53.83 | 124.02 | 1.87 | 1.22 |

| 2019-12-31 | 41.05 | 279.44 | 2.30 | 1.71 |

| 2018-12-31 | 7.56 | 5.21 | 7.01 | 1.14 |

| 2017-12-31 | 8.73 | 4.89 | 5.96 | 1.40 |

| 2016-12-31 | 7.19 | 3.89 | 11.75 | 1.05 |

| 2015-12-31 | 9.60 | 3.79 | 17.68 | 1.34 |

| 历史平均 | 8.59 | 4.69 | 8.96 | 1.31 |

| 行业平均 | 6.72 | 4.47 | 2.54 | 1.35 |

- 存货周转率是指主营业务成本与平均存货余额的比率。 宁波富邦(600768)(以下简称“本公司”)当前存货周转率5.66低于历史平均水平8.59,说明本公司存货运营效率正在下降; 当前存货周转率5.66低于行业平均水平6.72,说明本公司存货运营效率处于行业下游。

- 固定资产周转率是指销售收入净额与固定资产平均净值的比率。 宁波富邦(600768)(以下简称“本公司”)当前固定资产周转率24.59高于历史平均水平4.69,说明本公司固定资产利用效率正在上升; 当前固定资产周转率24.59高于行业平均水平4.47,说明本公司固定资产利用效率处于行业上游。

- 股东权益周转率是指销售收入净额与股东权益平均净值的比率。 宁波富邦(600768)(以下简称“本公司”)当前股东权益周转率2.38低于历史平均水平8.96,说明本公司所有者权益的获利能力正在下降; 当前股东权益周转率2.38低于行业平均水平2.54,说明本公司所有者权益的获利能力处于行业下游。

- 总资产周转率是指销售收入净额与总资产平均净值的比率。 宁波富邦(600768)(以下简称“本公司”)当前总资产周转率1.08低于历史平均水平1.31,说明本公司整体资产的营运能力正在下降; 当前总资产周转率1.08低于行业平均水平1.35,说明本公司整体资产的营运能力处于行业下游。

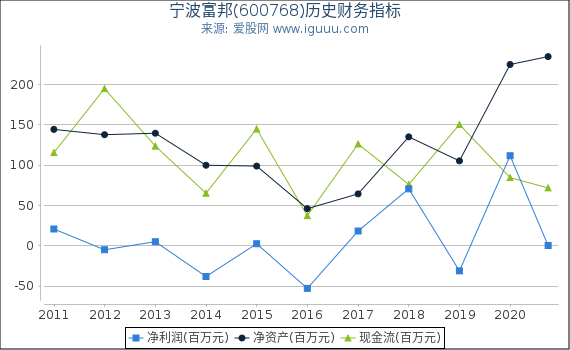

| 日期 | 净利润 (百万元) |

净资产 (百万元) |

现金流 (百万元) |

|---|---|---|---|

| 2025-06-30TTM | 8 | 381 | 16 |

| 2024-12-31 | 2 | 378 | 116 |

| 2023-12-31 | 22 | 446 | 154 |

| 2022-12-31 | 172 | 393 | 96 |

| 2021-12-31 | 4 | 221 | 28 |

| 2020-12-31 | -6 | 225 | 60 |

| 2019-12-31 | 112 | 225 | 85 |

| 2018-12-31 | -31 | 105 | 150 |

| 2017-12-31 | 71 | 135 | 76 |

| 2016-12-31 | 18 | 64 | 126 |

| 2015-12-31 | -53 | 46 | 37 |

- 净利润是指利润总额中按规定交纳了所得税后公司的利润留成。

- 净资产是指属企业所有,并可以自由支配的资产,即所有者权益。

- 现金流是指企业一定时期的现金和现金等价物的流入和流出的数量。

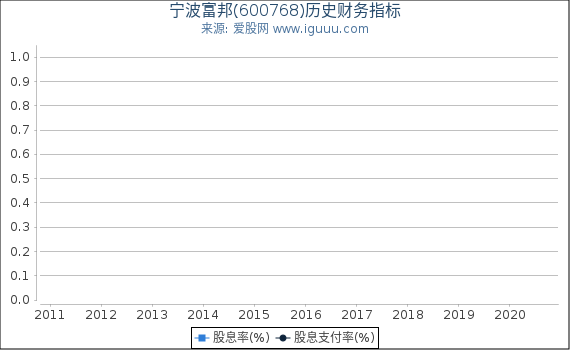

| 日期 | 股息率 (%) |

股息支付率 (%) |

|---|---|---|

| 2025-06-30TTM | 0.00 | 0.00 |

| 2024-12-31 | 1.38 | 1283.80 |

| 2023-12-31 | 0.00 | 0.00 |

| 2022-12-31 | 0.00 | 0.00 |

| 2021-12-31 | 0.00 | 0.00 |

| 2020-12-31 | 0.00 | 0.00 |

| 2019-12-31 | 0.00 | 0.00 |

| 2018-12-31 | 0.00 | 0.00 |

| 2017-12-31 | 0.00 | 0.00 |

| 2016-12-31 | 0.00 | 0.00 |

| 2015-12-31 | 0.00 | 0.00 |

| 历史平均 | 0.00 | 0.00 |

| 行业平均 | 2.92 | 35.67 |

- 股息率是指股息与股票价格(年底收盘价)之间的比率。

- 股息支付率是指净收益中股利所占的比重。

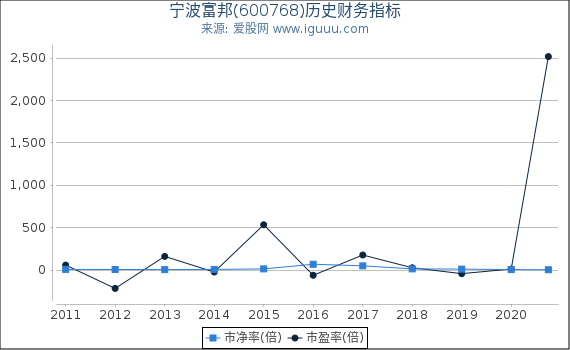

| 日期 | 市净率 (倍) |

市盈率 (倍) |

|---|---|---|

| 2025-06-30TTM | 2.60 | 124.47 |

| 2024-12-31 | 3.84 | 928.62 |

| 2023-12-31 | 3.25 | 67.19 |

| 2022-12-31 | 3.70 | 8.46 |

| 2021-12-31 | 6.57 | 408.76 |

| 2020-12-31 | 6.45 | -249.09 |

| 2019-12-31 | 6.46 | 13.00 |

| 2018-12-31 | 12.23 | -41.45 |

| 2017-12-31 | 14.56 | 27.83 |

| 2016-12-31 | 50.73 | 178.34 |

| 2015-12-31 | 69.38 | -60.58 |

| 历史平均 | 21.31 | 69.17 |

| 行业平均 | 1.20 | 12.38 |

- 市净率是指股价与每股净资产的比率。

- 市盈率是指股价与每股收益的比例。

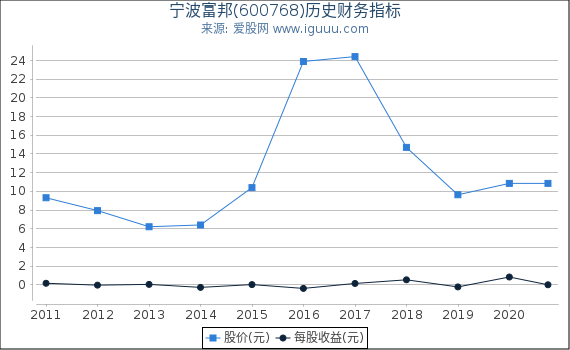

| 日期 | 股价 (元) |

每股收益 (元) |

|---|---|---|

| 2025-06-30TTM | 10.85 | 0.06 |

| 2024-12-31 | 10.85 | 0.01 |

| 2023-12-31 | 10.85 | 0.16 |

| 2022-12-31 | 10.85 | 1.28 |

| 2021-12-31 | 10.85 | 0.03 |

| 2020-12-31 | 10.85 | -0.04 |

| 2019-12-31 | 10.85 | 0.83 |

| 2018-12-31 | 9.63 | -0.23 |

| 2017-12-31 | 14.70 | 0.53 |

| 2016-12-31 | 24.42 | 0.14 |

| 2015-12-31 | 23.90 | -0.39 |

- 股价是指股价。

- 每股收益是指每股净利润。

估值分析

宁波富邦(600768)的前一交易日收盘价为7.4元, 我们给予的估值为2.61元, 安全边际率为-64.73%。

注:估值公式为 — 估值 = 近几年复权每股收益的均值 × 长期市盈率的中位数。

爱股评级

我们给予宁波富邦(600768)高估评级。